2025年6月より、懲役・禁錮刑が「拘禁刑」に統一されました。

出資法は、出資の預入れや預り金、金利などを取り締まる法律です。違法な資金集めや高金利貸付、預り金の無認可受入れなどを規制しています。

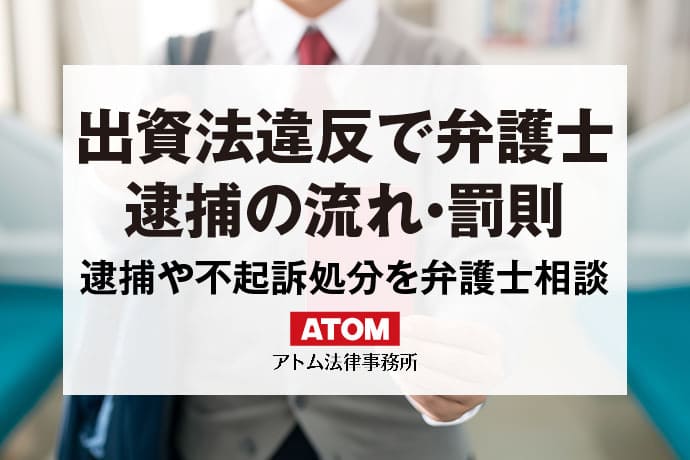

出資法に違反をすると、逮捕による身体拘束だけでなく、拘禁刑や高額の罰金刑を受けるおそれがあります。

例えば、出資法違反の一つである高金利貸付(ヤミ金など)では10年以下の拘禁刑もしくは3000万円以下の罰金、又はその両方が科されます。

以下のようなお悩みをお持ちの方は、早く弁護士へ相談すると刑事処分を軽減できる可能性が高まります。

- 出資法違反で逮捕…弁護士を探している

- 出資法違反で警察の捜査を受けている…逮捕されるか不安

- 出資法違反で不起訴になりたい・刑事処分を軽くしたい

本記事は、出資法違反の逮捕事例や解決実績、刑事処分を軽減するポイントなどを出資法違反の解決実績が豊富なアトム法律事務所の弁護士が解説します。

家族が出資法違反で逮捕された!

アトム法律事務所では初回接見出張サービス(1回限り・有料2万~)を実施中です。

留置場まで弁護士が出張し、面会(接見)のうえ、取り調べ対応をアドバイスします。

仙台、東京、名古屋、大阪、福岡など全国各地で、最短当日、対応可能な場合もございます。

まずはお見積りだけでも結構ですので、お気軽にご連絡ください。

※ 無料相談の対象は警察が介入した事件の加害者側です。警察未介入のご相談は原則有料となります。

目次

出資法とは?

出資法は、正式には「出資の受入れ、預り金及び金利等の取締りに関する法律」といいます。

出資法の主な目的は、金融取引における経済的弱者の保護と経済秩序の維持です。具体的には、法外に高い金利でお金を貸し付けるヤミ金や実態のない投資詐欺などから人々を守ります。

出資法違反で逮捕される行為

出資法違反で逮捕される行為は様々ですが、この記事では、次の4つの罪について解説します。

出資法違反になる4つの罪

- 高金利罪(出資法5条)

- 出資金の受入れ制限(出資法1条)違反の罪

- 預り金の禁止(出資法2条)違反の罪

- 金銭貸借の媒介手数料の制限(出資法4条)違反の罪

(1)高金利罪

高金利罪は、金銭の貸付けをおこなう者が、一定の金額を超える割合で利息の契約をしてしまった場合に成立する犯罪です。

業としておこなうもの・そうでないもの、金利の金額などによって、以下の3類型に分かれます。

高金利罪の3類型

- 高金利罪(出資法5条1項)

- 業として行う高金利罪(出資法5条2項)

- 業として行う著しい高金利罪(5条3項)

ア、高金利罪(出資法5条1項)

金銭の貸付けを行う者が、年109.5%(うるう年は年109.8%、1日当たり0.3%)を超える割合による利息の契約をしたときは、5年以下の拘禁刑もしくは1000万円以下の罰金、又はその両方が科されます。

上限利息を超える利息を受領し、またはその支払を要求した者も同様です。「金銭の貸付けを行う者」とは、金銭の貸付けを行う一般私人を意味します。

個人間で1回だけ高金利でお金を貸し借りした場合も本条が適用される可能性がありますので注意してください。

イ、業として行う高金利罪(出資法5条2項)

金銭の貸付けを行う者が業として金銭の貸付けを行う場合、年20%を超える割合による利息の契約をしたときは、5年以下の拘禁刑もしくは1000万円以下の罰金、又はその両方が科されます。

上限利息を超える利息を受領し、またはその支払を要求した者も同様です。

「金銭の貸付けを行う者が業として金銭の貸付けを行う場合」とは、貸金業者による金銭貸借を意味します。

貸金業者には、貸金業法で義務づけられている登録をしていない無登録貸金業者も含まれます。

ウ、業として行う著しい高金利罪(5条3項)

金銭の貸付けを行う者が業として金銭の貸付けを行う場合、年109.5%(うるう年は年109.8%、1日当たり0.3%)を超える割合による利息の契約をしたときは、10年以下の拘禁刑もしくは3000万円以下の罰金、又はその両方が科されます。

上限利息を超える利息を受領し、またはその支払を要求した者も同様です。

エ、高金利罪の両罰規定(高金利罪は法人も処罰される)

従業員等が高金利罪に当たる行為をした場合、業務主である法人・自然人も罰金刑に処せられる可能性があります(出資法9条1項)。

このような規定を「両罰規定」といいます。具体的には、以下の罰金刑が科されます。

- 高金利罪(出資法5条1項)、業として行う高金利罪(出資法5条2項)の場合

→3000万円以下の罰金刑 - 業として行う著しい高金利罪(出資法5条3項)の場合

→1億円以下の罰金刑

(2)出資金の受入れ制限違反

出資金の受入れ制限(出資法1条)違反の罪とは

出資法1条は、不特定かつ多数の者に対し、後日出資の払い戻しとして出資金の全額もしくはこれをこえる金額に相当する金銭を支払うべき旨を明示し、又は暗黙のうちに示して、出資金を受け入れることを禁止しています。

「明示」の例としては、出資金元本の保証や、これに加えて利益配当の支払いを契約条項に記載する場合です。

「暗黙のうちに」の例としては、過去に出資金額以上を返還したケースを示しながらこの出資は安全確実であると勧誘する場合があります。

具体的には出資金の受け入れに際し、事業の成功・不成功を問わず、確定的に出資した元本またはそれを上回る利益配当の支払を約束する行為が禁止されます。

違反例

- 「出資すれば高配当を約束します」といって出資を受ける

- 「元本は保証されているから利息分を払い戻す」と嘘の投資話をもちかけ、出資を受ける

出資金の受入れ制限(出資法1条)違反の刑罰

出資金の受入れ制限の規定に違反した場合、3年以下の拘禁刑もしくは300万円以下の罰金、またはその両方が科されます(出資法8条3項1号)。

出資金の受入れ制限違反と詐欺罪の関係

なお、出資金の受け入れ制限に違反する行為が、詐欺罪にも該当する場合、詐欺罪のみ成立します(出資法8条4項)。

関連記事

・詐欺事件で示談できると刑事罰が軽くなる?示談成功のポイントがわかる

【コラム】出資金の受入れ制限違反の罪と、金融商品取引法違反との違い

出資法違反で逮捕されるのは「不特定かつ多数の者」からの受け入れです。

一方、業として(反復・継続して)投資の運用や助言をおこなった場合は、金融商品取引法違反で逮捕される可能性があります。

(3)預り金の禁止違反

預り金の禁止(出資法2条)違反の罪とは

出資法2条1項は、業として預り金をするにつき他の法律に特別の規定のある者を除く外、何人も業として預り金をしてはならないと規定しています。

つまり、銀行や信用金庫など法律の定めがある金融機関などをのぞき、預金や貯金を預かったり、定期的に積立金を預かったりするような業務をしてはならないという規定です。

違反例

- 利息が付くことを保証して、不特定多数の顧客から預金を受け入れた

より詳しく法律の規定を見てみると、まず「他の法律に特別の規定のある者」の典型例は、銀行や信用金庫などの金融機関です。これらの金融機関は預り金をしても法律違反になりません。

「預り金」とは、不特定かつ多数の者からの金銭の受け入れであって、次に該当するものをいいます(出資法2条2項)

- 預金、貯金又は定期積金の受け入れ

- 社債、借入金その他いかなる名義をもってするかを問わず、上記①と同様の経済的性質を有するもの

「業として」とは、反復継続の意思をもって預り金をすることを意味します。必ずしも営利目的は必要ではありません。

貸金業者以外の一般人も反復継続の意思をもって預り金をすれば、本罪で処罰される可能性があります。

預り金の禁止(出資法2条)違反の刑罰

預り金の禁止規定に違反した場合、3年以下の拘禁刑もしくは300万円以下の罰金、またはその両方が科されます(出資法8条3項1号)。

(4)金銭貸借の媒介手数料の制限違反

金銭貸借の媒介手数料の制限(出資法4条)違反の罪とは

出資法4条1項は、金銭貸借の媒介を行う者が、媒介に係る貸借金額の5%を超える手数料による契約又は受領を行うことを禁止しています。

違反例

- 知人の金銭消費貸借を媒介して貸借金額の15%の手数料を受け取った

金銭貸借又はその保証を媒介する者がその媒介に関し受ける金銭は、名目のいかんを問わず手数料とみなされます(出資法4条3項)。

例えば、礼金や調査料名目でも媒介に関わるものと認められる限り、手数料とみなされます。

金銭貸借の媒介手数料の制限(出資法4条)違反の刑罰

金銭貸借の媒介手数料を制限する規定に違反した場合、3年以下の拘禁刑もしくは300万円以下の罰金、またはその両方が科されます(出資法8条3項1号)。

出資法違反の逮捕の流れ

出資法違反で逮捕される割合

検察統計では、2023年、出資法違反で逮捕された割合は約45%でした。

出資法違反の逮捕

| 人数 | 割合 | |

|---|---|---|

| 逮捕されないもの | 93人 | 46.5% |

| 逮捕されたもの | 107人 | 53.5% |

| 総数 | 200人 |

2023年検察統計「罪名別 既済となった事件の被疑者の逮捕及び逮捕後の措置別人員」参照のうえ、まとめました。

逮捕されたものには、検察庁で逮捕されたもの、警察に逮捕されて検察に送致されたもの、警察で逮捕後釈放されたものを含みます。

出資法違反の逮捕から起訴までの流れ

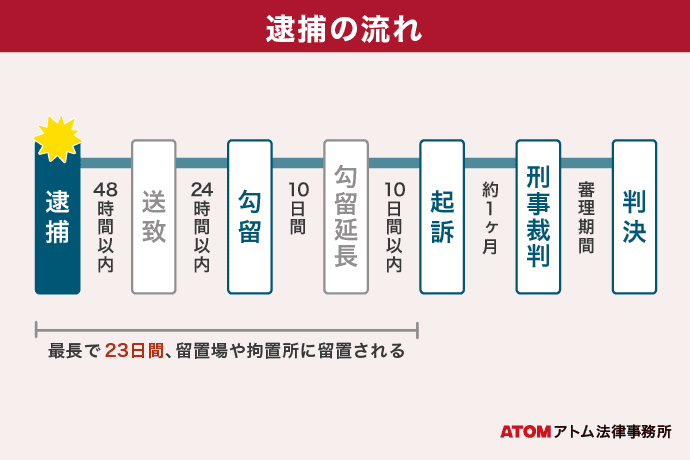

出資法違反で逮捕された場合、どのような手口の犯行だったのか、他に余罪がないかなど、警察の取り調べを受けることになります。

警察の取り調べは逮捕から48時間以内に終了し、その後検察に送致されます。

事件を送致された検察官は、送致から24時間以内に勾留請求をするかどうか判断します。

勾留というのは、逮捕に引き続き被疑者を身体拘束する手続きです。検察官が勾留請求を行い、裁判官が「逃亡のおそれがあるか」「証拠隠滅のおそれがあるか」を確認して勾留の可否を決めます。

勾留請求が認められた場合には、まず10日間、延長が認められれば最大20日間勾留されます。

逮捕後の流れについては、『警察に逮捕されたら?逮捕・勾留後の流れ、釈放はどうなる?』の記事でより詳しく解説しているので、併せてご覧いただくと理解が深まるでしょう。

原則として、検察官に送致された事件の全てはその後、検察官によって起訴・不起訴の判断が下されることになります。

起訴・不起訴の判断は、逮捕後勾留が認められた場合には原則として23日以内に、逮捕後に釈放・そもそも逮捕されないような在宅事件の場合には必要な捜査が終了した後に行われます。

出資法違反で逮捕されたらどうする?

もし逮捕されてしまった場合は、逮捕直後から接見できる私選弁護士を呼ぶのがおすすめです。

私選弁護士であれば、早期釈放に向けた弁護活動にいち早く取り組むことが可能です。

刑事事件に強い私選弁護士であれば、逮捕後の流れについても熟知しており、すぐに効果的な弁護活動を開始してくれるでしょう。

初回接見出張サービス

アトム法律事務所では、初回接見サービスを実施しています(初回1回限り・有料)。

逮捕直後はご家族でも面会できず、ご本人の様子を知ることすら難しいケースも多いものです。

ご家族からの要請で、逮捕されているご本人のもとへ、弁護士を派遣して、ご様子を確認してくることができます。また逮捕直後から取調べが開始されるので、弁護士のアドバイスを得るためにも、非常に便利なサービスです。

最短当日に対応可能な場合もあるので、是非お早目にお電話ください。

関連記事

・弁護士をつけるなら私選弁護士?国選弁護士?費用・メリット等の違いを徹底比較

出資法違反の起訴・不起訴は何によって判断される?

出資法違反(高金利罪)の起訴・不起訴や刑罰の重さを決める際、主に以下の事情を総合的に判断されます。

- 高金利の背景

- 高金利の程度

- 利子受領の有無

- 受領の態様

- 債務者に対する利息支払の催促状況

- 高金利によるトラブル発生の有無

- 同種前科の有無

- 示談の有無

なお、高金利で貸し付ける業者は、無登録で営業しているケースが多いです。その場合、貸金業法違反の罪にも問われ、刑事処分が重くなることが予想されます。

出資法違反で逮捕されたら|弁護士に依頼するメリット3選

(1)逮捕後、早期釈放を目指せる

出資法違反で逮捕された場合、まず考えるべきは早期釈放です。弁護士に相談すれば、早期釈放を実現できる可能性があります。

出資法違反の逮捕後に勾留されると起訴・不起訴の判断が下るまで少なくとも10日間、延長されればさらに最大10日間は自宅に帰れなくなります。

長期の身柄拘束は、被疑者の精神や身体を疲弊させるだけでなく、仕事などの日常生活にも支障をきたします。

長期間職場や学校に行けなくなると、解雇や退学となるおそれもあるのです。

早期釈放を実現するためには、逮捕直後から弁護士に活動をしてもらい、検察官や裁判官に働きかけてもらうことが必要です。

具体的には、検察官に働きかけて勾留請求を阻止したり、裁判官に掛け合って勾留決定を阻止するというような弁護活動をしてもらいます。

(2)示談成立の可能性が高まる

出資法違反では示談成立が重要です。示談には次の5つのメリットがあります。

示談するメリット

- 刑事事件化の回避

- 逮捕の回避

- 早期釈放の実現

- 不起訴処分の獲得

- 刑事処分の軽減(執行猶予付き判決の獲得、罰金額の減額など)

示談交渉は、自分で進めると新たなトラブルを招く可能性があるため、刑事弁護の経験豊富な弁護士に依頼するのがおすすめです。専門的第三者である弁護士が関与することで、示談に応じてもらいやすくなるメリットがあります。

弁護士は、被害者の処罰感情が少しでもやわらぐよう誠意をもって対応します。そして、被害者の許し(宥恕)を得た示談が成立するよう全力を尽くします。宥恕付き示談によって、不起訴や刑罰が軽減される可能性は高まります。

もし示談成立が困難な場合は、被害弁償だけでも受け取ってもらえるよう交渉します。示談は被害者の許しを得ることに重きを置きますが、被害弁償は経済的損害の回復を目的とする点で違いがあります。被害弁償の事実も、被疑者・被告人に有利に考慮されます。

(3)出資法違反の事実を争う主張ができる

出資法違反の疑いで自宅等が捜索された場合、警察は貸付台帳や出納帳を押収します。検察官が被疑者を出資法違反で起訴するには、個々の貸付行為が犯罪に当たることを証拠により裏付けなくてはならないからです。

ご相談者様が出資法違反の事実を否定する場合、弁護士は証拠の内容を精査し、貸付日数や利率が特定できていない点等を主張します。

また、取調べの適切な対処法もご説明します。取調べで不用意な発言をすると、後で供述調書の内容を否定するのは非常に困難です。弁護士のアドバイスにより、不利な供述調書をとられるリスクは低下します。

これらの弁護活動の結果、不起訴処分となる可能性が高まります。

出資法違反で逮捕された際の弁護士費用は?

出資法違反で逮捕された場合の弁護士費用としては着手金、成功報酬、出張日当などがかかります。

逮捕事件の場合は、難易度の高い事件として着手金が高額になることや、身柄解放の弁護活動の成功報酬が上乗せされることがあります。

弁護士に出資法違反の逮捕事件の弁護活動をいざ依頼しようとした際、必ず、弁護士費用の料金体系や契約書を確認して、納得したうえで委任契約を締結しましょう。

ちなみにアトム法律事務所では、全国一律の弁護士費用を採用しています。

そして、弁護士相談の際、出資法違反の逮捕後の流れや、今後の見通しについてご相談をうけるほかに、弁護士費用の料金についても説明しています。

ご不明点がございましたら、出資法違反の弁護士相談の際、相談担当の弁護士までお尋ねください。

アトム弁護士が対応した出資法違反の逮捕事例

こちらでは、過去に、アトム法律事務所で取り扱った出資法違反事件について、プライバシーに配慮したかたちで一部ご紹介します。

出資法違反で逮捕後、執行猶予になった事例

出資法違反の解決事例(逮捕あり・懲役実刑を回避)

複数人で共謀のうえ、法定の除外事由がないのに、「元本を保証して、配当を支払う」こと等を約束して、被害者3名から現金合計約2000万円を受け取った出資法違反の事案(預り金禁止違反)。任意の家宅捜索の後、後日逮捕された。

弁護活動の成果

逮捕後勾留中、接見禁止処分により、弁護士以外の者との面会ができなかったため、接見等禁止一部解除を申請。裁判官を説得し、一部の親族との面会を可能にした。

また、起訴後ただちに保釈申請。釈放を実現した。

裁判では、配偶者が今後再犯しないようにご本人を監督することを主張するなど、情状弁護を尽くした。結果、懲役の実刑判決を回避した。

逮捕の有無

逮捕あり

検察官の求刑

懲役1年6月(実刑)

裁判官の判決

懲役1年6月執行猶予3年、及び罰金100万円

上記判例は、ポンジ・スキームと呼ばれる手口の投資詐欺です。

ポンジ・スキームとは、実際には資金運用をせずに新しい出資者から集めたお金を、そのまま古い出資者への「配当」として支払う手口です

検察官からは懲役1年6ヶ月を求刑されましたが、弁護士による懸命な情状弁護により執行猶予となりました。

逮捕・事件化を回避した事例

出資法違反の解決事例(逮捕なし・事件化せず)

取引先から「契約書の内容が、出資金について元本保証するかのように読める」「金利が高金利である」等と言われ、和解金を請求された事案。

弁護活動の成果

受任後、弁護士より相手方に連絡をとり、出資法違反にあたらないことを説明。

被害届を出されずに、事件終了となった。

逮捕の有無

逮捕なし

示談の有無

示談あり

最終処分

事件化せず

出資法違反の逮捕に関するよくある質問

初犯の出資法違反でも逮捕される?

初犯でも出資法違反で逮捕される可能性はあります。

逮捕されるか否かは、「逃亡のおそれ」「証拠隠滅のおそれ」といった逮捕の要件を総合的に判断されます。

受け取った金銭の額が高額だったり、多数の被害者をだしたグループでの犯行であったりした場合には逮捕される可能性が高まるでしょう。

出資法違反で逮捕されたら実刑になることはある?

出資法違反で逮捕されると、実刑になる可能性はあります。実刑とは、ただちに刑務所に入らなければならない判決のことです。

たとえば、同様の前科前歴があって常習性が疑われる、ヤミ金グループで組織的に違法行為を行っていた場合などは、実刑になることも否定できません。

実刑になると社会的な不利益も大きくなるため、実刑を防ぐためには刑事事件に強い弁護士による適切な弁護活動が重要となります。

出資法違反で逮捕される可能性はいつまで続く?

出資法違反で逮捕される可能性は、公訴時効が完成するまで続きます。

出資法違反の公訴時効は3年と定められているものが多いです。ただし、出資法違反の中でも、高金利罪の公訴時効は3年よりも長期(5年や7年)となります。

公訴時効が経過すれば、刑事裁判にかけられることはなくなるので、当然、捜査をうけたり、逮捕されたりする可能性もなくなります。

刑事事件の公訴時効について詳しく知りたい方は、『刑事事件の公訴時効とは?犯罪ごとに何年で時効が完成するのか解説』の記事をご覧ください。

もっとも、逮捕を不安に感じながら公訴時効を待つのは得策ではありません。時効完成前に捕まってしまうと、通常の場合よりも悪質性が高いと判断されるおそれがあります。

また、公訴時効が完成すればあくまで逮捕されないというだけで、被害者に対する損害賠償などの責任は残ります。

出資法違反の逮捕・起訴のお悩みは弁護士へ相談

出資法違反は示談の成立により逮捕や刑罰を回避できたり、刑罰の軽減できたりする可能性があります。刑事事件に強い弁護士に早期に相談することが、早期解決の近道です。

アトム法律事務所は、2008年設立当初から刑事事件に力を入れています。逮捕・勾留からの身柄解放、不起訴処分の獲得、刑罰の軽減など、実績豊富な弁護士集団です。

弁護士相談のご予約窓口は、24時間つながるため、土日深夜でもお電話いただけます。警察から呼び出された、逮捕されたなど警察介入事件は初回30分無料で、弁護士と対面相談が可能です。

出資法違反の逮捕や起訴のお悩みをお持ちの方は、ぜひお早目にご連絡ください。